Vente à réméré : définition et fonctionnement

La vente à réméré permet aux propriétaires de vendre temporairement leur bien immobilier pour financer un projet, sortir du surendettement ou éviter une saisie immobilière.

Elle s’adresse à tous les propriétaires qui souhaitent obtenir des fonds rapidement sans passer par un crédit.

Imotreso, spécialiste du réméré, vous présente ici les principales informations à connaitre avant de réaliser une vente à réméré.

La vente à réméré en résumé

| La vente à réméré, c’est quoi ? | C’est un propriétaire qui vend son bien immobilier tout en continuant à l’occuper et avec la possibilité de le racheter ou le revendre à tout moment. |

|---|---|

| Pourquoi vendre un bien en réméré ? |

|

| Les conditions | Un besoin de financement inférieur à 60% de la valeur du bien. |

| Les avantages |

|

| Les inconvénients |

|

| Les étapes | La vente du bien, l’occupation, puis le rachat ou la revente. |

| Le prix de vente à réméré | Entre 50 et 65% de la valeur réelle du bien |

| L’encadrement juridique | Les articles 1659 à 1673 du Code civil. |

| Durée maximale | De 2 à 3 ans en général (limitée à 5 ans dans les textes juridiques). |

Qu’est-ce que la vente à réméré ?

Définition

La vente à réméré, aussi appelée « vente avec faculté de rachat », est un contrat qui offre au vendeur la possibilité de racheter son bien à un prix de rachat fixé dans l’acte de vente. Après la vente, le vendeur peut continuer à occuper le bien vendu.

➡️ Si le vendeur ne souhaite pas ou ne peut pas racheter le bien, il a la possibilité de le revendre et d’encaisser un complément de prix.

Grâce au réméré, le vendeur met fin à ses difficultés financières en remboursant ses crédits ainsi qu’en levant ses fichages. Dans le cadre d’une procédure de saisie immobilière, il évite la vente aux enchères de sa maison.

Avant la fin du réméré, le vendeur peut soit :

- racheter à un prix de rachat convenu initialement.

- revendre à un tiers de son choix et encaisser la différence entre le prix payé par le nouvel acquéreur et le prix de rachat.

Cadre légal

⚠️ À noter que le réméré n’est pas un emprunt mais une véritable vente immobilière.

Comme toute transaction immobilière, elle est instruite par une étude de notaire qui rédige un acte de vente authentique.

Les conditions de la vente à réméré sont encadrées par les articles 1659 à 1673 du Code civil. Grâce à ce cadre légal sécurisé, la vente à réméré offre une protection juridique aux deux parties.

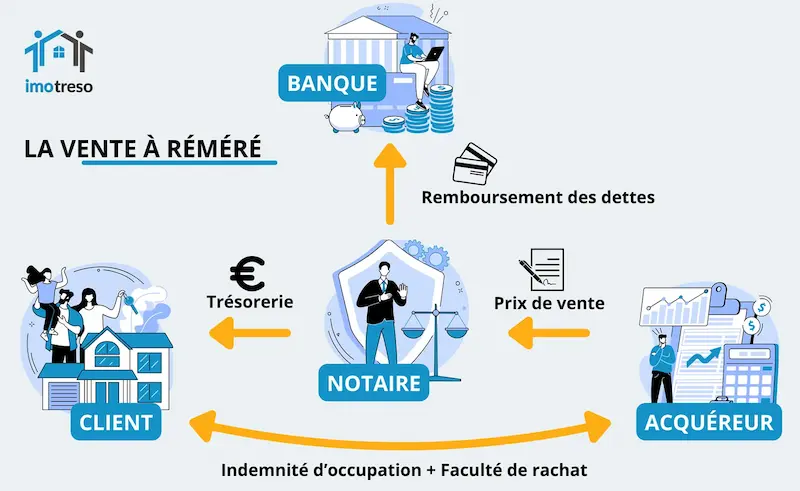

Comment fonctionne la vente à réméré ?

Les 3 étapes de la vente à réméré

Les 3 étapes principales sont la vente, l’occupation du bien et la sortie (rachat ou revente).

Vous vendez votre bien à un acquéreur par-devant notaire. Après la vente, vous continuer de jouir du bien en l’occupant ou en le louant. Dès que vous le souhaitez, vous rachetez le bien au prix convenu dès le départ ou le revendez au prix de marché pour encaisser la plus-value.

1 Vendez votre bien sans déménager

Vous vendez temporairement votre bien à un acquéreur tout en continuant à l’occuper.

2 Soldez vos dettes ou obtenez des fonds

Vos dettes sont remboursées et vous bénéficiez de la trésorerie dont vous avez besoin grâce au produit de la vente.

3 Rachetez votre bien ou vendez-le définitivement

Vous pouvez racheter votre bien au prix convenu au départ de l'opération ou le vendre au prix du marché.

Comment se passe le réméré ?

| Simulation en ligne |

|

|---|---|

| Analyse et étude |

|

| Validation du dossier |

|

| Instruction du dossier |

|

| Rédaction |

|

| Signature de l'acte |

|

| Déblocage des fonds |

|

| Occupation |

|

| Rachat (Option 1) |

|

| Revente (Option 2) |

|

Quels sont les critères pris en compte pour une vente à réméré ?

Les conditions financières de la vente à réméré sont déterminés en fonction des facteurs suivants :

- La valeur du bien immobilier

- Le total des crédits à solder

- Le besoin de trésorerie

- Les revenus du propriétaire

- Les caractéristiques du bien (localisation, liquidité, etc.)

- Le rendement attendu par l’acquéreur

- Le montant de la commission d’agence

Simulateur de vente à réméré

Simulez votre vente à réméré en 1 clic !

Ajustez les paramètres du simulateur

Synthèse du réméré

Le prix de vente se décompose ainsi :

Prix du réméré

0 €Prix de rachat

0 €💡 Explication de la simulation

Votre bien est vendu en réméré au prix de 169 000 €.

Sur ce montant sont déduits :

- Les frais de notaire à votre charge : 5 100 €.

- 24 indemnités d'occupation prépayées de 1 621 € chacune (soit 38 900 €), récupérables au prorata temporis en cas de sortie avant le 24ème mois. Vous n’avez donc aucun paiement mensuel pendant 24 mois.

Vous percevez ainsi une trésorerie de 125 000 € (montant duquel il faut déduire le remboursement de l'éventuel crédit restant dû sur le bien) et vous disposez de 24 mois pour :

- racheter votre bien au même prix, ou

- le revendre et encaisser un complément de prix de 131 000 € égal à la différence entre le prix de revente net (hypothèse : ) et le prix de rachat (169 000 €).

💸 Coût de l’opération

Le coût de la vente à réméré correspond aux frais de notaire (5 100 €) et à l’indemnité d’occupation de 1 621 € par mois.

Exemple : pour une sortie après 6 mois, le coût total s’élève à 5 100 € + (1 621 € × 6) = 14 825 €.

Cette simulation est indicative. Nous vous invitons à demander une étude gratuite pour obtenir votre simulation personnalisée.

Vos avis sur la vente à réméré Imotreso

À l’écoute et réactif !

Imotreso a su être à l’écoute et réactif, dans un moment qui est toujours délicat. Nous avons monté ensemble une projet de "remise à flot" ...

C’est encore un service cher, mais qui pour moi, au bout du compte, en valait vraiment la peine.

Guihlem

Solution idéale

Un grand merci pour l’aide d’Imotreso qui ont été d’un grand soutien et qui m’ont proposé la solution idéale pour faire face à ma situation ...

Tout s’est déroulé avec sérénité et j’ai vraiment apprécié le côté très "humain" ce qui est assez rare de nos jours..

Rosa S.

Expérience et conseils

Cette société m’a aidé à sortir d’un mauvais pas du à la perte d’emploi. Elle a fait preuve d’un très grand professionnalisme : surtout la personne en charge de mon dossier. Son expérience en la matière et ses conseils ont été très utiles ...

Bruno J.

Accompagnement

N’y croyant pas trop moi même, mais la persévérance et l’accompagnement de l’équipe en charge de mon dossier a réussi à me sortir de cette situation qui gâchait ma vie au quotidien ...

Hugues F.

Avantages et inconvénients de la vente à réméré

✅ Les avantages

Le réméré permet de disposer rapidement de fonds sans avoir recours à une banque, tout en continuant à vivre dans son logement.

Une alternative au financement bancaire

| Vente à réméré | Prêt bancaire | |

|---|---|---|

| - Sans condition de revenus | Oui | Non |

| - Ouvert aux CDD, sans-emploi, etc. | Oui | Non |

| - Accessible aux seniors | Oui | Non |

| - Sans questionnaire de santé | Oui | Non |

| - Accessible aux interdits bancaires | Oui | Non |

| - Accessible aux locataires | Non | Oui |

Baisser ses mensualités

Le bénéficiaire d'une vente à réméré a souvent eu recours à des crédits à court terme (crédit consommation, crédit revolving, etc.) qui entraînent des mensualités très élevées.

L'opération va permettre de baisser les mensualités.

Avant le réméré

Total mensualités

Reste à vivre

Pendant le réméré

Indemnités d'occupation

Reste à vivre

Après le réméré

Crédit immobilier

Reste à vivre

Avoir du temps pour vendre sa maison ou son appartement

La vente à réméré peut être utilisée pour disposer de temps afin de vendre son bien immobilier au meilleur prix.

Stopper une procédure de saisie immobilière

En remboursant tous les créanciers, le notaire réalise une mainlevée de saisie qui arrête la procédure de saisie immobilière, même si le bien est sur le point d’être vendu aux enchères.

Rembourser ses dettes et lever ses fichages

La vente à réméré vous permet de rembourser l'intégralité de vos dettes et de lever les fichages FICP et FCC.

Financer un projet

L'intérêt de ce montage est également d'apporter de la trésorerie à un entrepreneur qui souhaite développer un projet, sans avoir à passer par une banque qui exigera de solides garanties.

❌ Les inconvénients

Un coût élevé

Les frais de la vente à réméré (indemnités d’occupation, frais de notaire, marge au rachat) sont supérieurs à ceux d’un financement bancaire. Pour cette raison, le réméré est à envisager uniquement si vous n’avez pas accès au crédit bancaire classique.

Risque de ne pas pouvoir racheter

Si vous ne parvenez pas à réunir les fonds nécessaires dans le délai imparti, vous perdez définitivement votre bien. Il est indispensable de bien étudier les possibilités de rachat avant de s’engager.

Prix de vente inférieur à la valeur du bien

La prix de vente d’un bien en réméré est proche de 60% de la valeur réelle du bien.

Exemple concret d'une opération de vente à réméré

Cas client

Cet exemple de vente à réméré a été mis en œuvre pour des clients d’Imotreso.

Bruno et sa famille avaient besoin de débloquer des liquidités rapidement pour solder un contentieux bancaire sur le crédit immobilier de leur maison.

Grâce à la vente en réméré, ils pouvaient solder leur dette tout en continuant à vivre dans leur maison. Selon l’évolution de leur situation financière, ils auront le choix entre racheter le bien ou le revendre dans de bonnes conditions.

L’offre de vente à réméré

Bruno a reçu une proposition de vente à réméré lui permettant de solder ses créanciers et de disposer de temps pour assainir ses finances.

| Crédits à solder | 200 000 € |

|---|---|

| + Trésorerie | 15 000 € |

| + Frais de notaire (taux réduit) | 6 000 € |

| = Prix de vente | 221 000 € |

| Prix de rachat | 235 000 € |

| Indemnité mensuelle | 1 500 € |

Bruno a pu rester dans son bien en contrepartie d’une indemnité d’occupation mensuelle de 1 500 €.

Pour éviter tout versement mensuel, l’intégralité des indemnités auraient pu être prépayées.

Cette opération fut un succès pour Bruno :

Pendant le réméré, il a réussi à rétablir sa situation financière. De nouveau éligible au financement bancaire, il a obtenu le crédit nécessaire pour racheter son bien avant la fin du réméré.

Témoignage client

Grâce à cette vente à réméré, Bruno et sa famille ont repris le contrôle de leurs finances. Ils sont redevenus pleinement propriétaire en rachetant le bien au prix fixé dans l’acte de vente à réméré.

Voici quelques extraits du témoignage de Bruno :

💬 « Notre situation particulièrement contraignante face à un créancier ayant engagé des poursuites judiciaires ne nous laissant que peu d’espoirs.

Malgré cela Mr Jean-Baptiste Parent après analyse de notre situation, visite rapide de notre bien, nous a en quelques minutes fait une proposition concrète….Nous avons évité la vente judiciaire, nous avons évité un déménagement forcé et totalement inadéquat, nous avons repris goût à notre quotidien malgré 24 mois de galères et de procédures. »

Vous pouvez retrouver l’intégralité du témoignage de Bruno sur les avis Google d’Imotreso.

5 conseils pour réussir sa vente à réméré

Avant de vous engager dans une vente à réméré, il est essentiel de bien vous renseigner sur les modalités de l’opération en faisant appel à un spécialiste.

Un organisme expérimenté

Le choix de son organisme de vente à réméré est particulièrement important car un propriétaire à la recherche de liquidités doit être conseillé et accompagné de l’étude préalable jusqu’à la fin de l’opération. Imotreso s’engage à réaliser cet accompagnement à chaque étape clé du réméré.

Simulation préalable

Après avoir renseigné notre formulaire en ligne et échangé avec un conseiller, Imotreso détermine la faisabilité de l’opération et teste votre éligibilité. Si votre dossier est accepté, un conseiller vous transmet une simulation sous 48h.

Information sur les risques

Si votre souhait est de conserver le bien, le risque majeur d’une vente à réméré est de ne pas être en mesure de le racheter dans le délai imparti. Pour vous prémunir contre ce risque, Imotreso vous déconseille de vous engager dans cette opération si le rachat parait trop incertain.

En savoir plus

Découvrez notre page détaillant les principaux risques du réméré pour en apprendre davantage sur les précautions à prendre avant de signer un réméré.

Présentation du coût de l’opération

Le réméré est une opération relativement onéreuse en raison de frais incompressibles inhérents à toute transaction immobilière. Imotreso s’attache à vous transmettre une simulation détaillant l’intégralité du coût de la vente à réméré.

Avis client

Imotreso bénéficie de solides témoignages client qui soulignent la rigueur, le professionnalisme et l’engagement des équipes dans la réussite des solutions de vente à réméré.

En savoir plus

Vous pouvez découvrir notre page détaillant les avis sur la vente à réméré.

Qui peut bénéficier de la vente à réméré ?

La vente à réméré s’adresse à des personnes qui disposent d’un patrimoine immobilier mais qui n’ont pas les revenus ou la situation professionnelle pour être éligible au crédit bancaire.

Propriétaires en surendettement

Les personnes ayant accumulé des dettes ou des impayés (fichage FICP, crédits à la consommation, dettes fiscales, interdit bancaire, etc.) peuvent recourir à la vente à réméré pour obtenir des liquidités rapidement et éviter d’avoir un contentieux bancaire, voire une saisie immobilière.

Entrepreneurs en recherche de financement

Les chefs d'entreprise, commerçants ou artisans peuvent utiliser la vente à réméré pour financer leur activité, répondre à un besoin de trésorerie urgent ou surmonter une période de baisse d'activité sans perdre définitivement leur bien immobilier.

Acquéreurs d'un nouveau bien immobilier

Après le refus d’un prêt relais, certains propriétaires se tournent vers la vente à réméré pour financer l’acquisition de leur nouveau bien. Cette solution permet de finaliser l’achat du nouveau logement grâce au déblocage de fonds issus de la vente du bien en réméré.

Elle donne également aux propriétaires le temps nécessaire pour vendre leur bien dans de bonnes conditions. C’est une alternative au prêt relais pour les propriétaires qui ne souhaitent pas passer à côté du bien de leur rêve.

Professionnels de l’immobilier

Les professionnels de l’immobilier, notamment les marchands de biens, ont un accès limité au crédit bancaire en cas d’endettement important ou de projets jugés risqués. La vente à réméré leur permet de financer de nouvelles acquisitions, de réaliser des travaux ou de saisir des opportunités sur le marché sans attendre la vente définitive d’un bien.

Questions / Réponses sur le réméré

Comment faire une vente à réméré ?

Il est possible d’organiser soi-même une vente à réméré en trouvant un investisseur et une étude notariale maîtrisant la rédaction de ce type d’acte.

Vous pouvez également être accompagné par un organisme spécialisé en réméré comme Imotreso qui va analyser votre besoin financier, la valeur de votre bien immobilier et votre objectif afin de déterminer la faisabilité de l’opération.

Après cette première étape, l’organisme se positionne directement comme acquéreur ou fait appel à des partenaires qui souhaitent faire un investissement. Il se charge aussi de transmettre le dossier à une étude notariale qui instruit le dossier.

Quel est le montant des frais de notaire d’un réméré ?

Les frais de notaire d’une vente à réméré sont identiques à ceux d’une vente classique dans l’ancien :

- 7 à 8% si l’acquéreur est un particulier ;

- 2 à 3% si l’acquéreur est un professionnel de l’immobilier.

Lors du rachat du bien pendant le réméré (5 ans maximum), les honoraires sont d’environ 1 à 2% du prix de rachat, ce qui est un avantage important par rapport à une transaction immobilière classique.

Que signifie “réméré” ?

"Réméré" vient du latin “redimere” qui signifie “racheter”.

Ce terme est utilisé lorsque la vente d’un bien immobilier est assortie d’une option de rachat pour le vendeur. Celle-ci lui permet de racheter le bien à tout moment dans un délai déterminé.

C’est un mécanisme juridique prévu par le Code civil (article 1659 et suivants), appelé vente avec faculté de rachat.

Quelles sont les conditions pour faire une vente à réméré ?

Vous devez être propriétaire d’un bien immobilier et avoir un besoin de financement ne dépassant pas 60% de la valeur du bien. Même si vous ne remplissez pas les conditions d’éligibilité pour un crédit bancaire (âge, situation professionnelle, fichage FICP), la vente à réméré reste possible car ce n’est pas un crédit.

Afin que l’opération soit une réussite, il est nécessaire d’avoir un projet clair de rachat du bien (capacité à emprunter à nouveau, rentrée d’argent prévue) ou de revente dans le délai imparti.

Peut-on modifier la durée maximale du réméré en cours de contrat ?

Pour obtenir une prolongation de la durée du réméré, vous êtes obligé d’avoir l’accord de l’acquéreur. Afin d’obtenir cet accord, vous devrez présenter les raisons qui vous ont empêchées de sortir du réméré dans les temps. Cette durée ne peut excéder cinq années.

Que se passe-t-il en cas de décès pendant la période de réméré ?

En cas de décès, vos héritiers héritent de la faculté de rachat. Ils peuvent racheter le bien ou le revendre à tout moment.

Quel délai pour encaisser l’argent de la vente à réméré ?

Vous percevez le montant de la vente dès la signature de l’acte authentique. Le notaire effectue le virement directement sur votre compte bancaire, et il apparaît généralement sous 48h.

Le nouveau propriétaire peut-il refuser que je rachète mon bien ?

En aucun cas, l’acquéreur ne peut s’opposer à l’exercice de votre faculté de rachat pendant le réméré car cette option de rachat est inscrite dans l’acte authentique.